【行业研究】POCT:掘金IVD潜力赛道

| 导读 | 本文主要2部分入手:第一,4大视角,勾勒POCT整体行业格局、动态变化;第二,重点挖掘产业链中游创业公司的机会点,分析资本对渠道、研发能力的考量。 |

77亿市场规模,41家投资机构入场,2020年4家企业闯关科创板,POCT风头正劲,无疑是IVD领域最热门的赛道之一。国内外玩家群雄逐鹿,细分领域需求涌现,为POCT带来了哪些新契机?2020年POCT创业公司又有哪些机会点呢?

青桐资本持续关注IVD赛道,再次聚焦POCT领域,在服务项目的基础上,先后与60+创业者、投资人深度交流,试图展现这个潜力赛道背后的“百景图”。

本文主要2部分入手:第一,4大视角,勾勒POCT整体行业格局、动态变化;第二,重点挖掘产业链中游创业公司的机会点,分析资本对渠道、研发能力的考量。

2020年1-10月,POCT领域已发生10起融资事件,2019年有17起。近2年,POCT在创投领域表现亮眼:首先,创业企业在短期内完成多轮融资,2019年,微策生物完成3轮,比格飞序融2轮;其次,投资机构多次出手,表现出对POCT赛道的热衷。2019年迄今,已有41家投资机构入场,国药资本、金浦投资多次出手,元生创投相继投资亚辉龙、英图康医疗、浙江普施康3个项目。

纵观2017-2020年,POCT赛道融资事件数量,在2018年达到峰值,随后呈下降趋势,但创投热度丝毫未减。青桐资本研究认为,它主要受2方面因素影响:1)宏观经济环境收紧,机构投资更严谨;2)部分项目在拿证阶段受阻,或市场验证阶段的销售结果不及预期。

POCT在资本市场的热度一路高涨,主要有2大动因:首先,医疗行业发展与国家政策息息相关,分级诊疗、医疗器械进口替代政策,大大释放POCT需求。尤其是2015年《关于推进分级诊疗制度建设的指导意见》、2018年《增强制造业核心竞争力三年行动计划(2018—2020年)》,2大政策的落地极大推动了POCT发展。其次,新冠疫情对POCT检测设备发展有加速作用,恒温扩增分子POCT产品,能够突破实时荧光PCR在技术、场地上的局限,推动基层检测、防控,但实时荧光PCR依旧是新冠疫情最主要的确诊手段。

我国POCT目前在IVD领域的占比仅约15%,远低于发达国家25%的占比,市场增量空间大。2020年,POCT在一二级市场火热,具体又呈现出哪些发展特征呢?

1.技术平台:百家争鸣,谁将引领未来主流技术?

POCT技术平台历经从定性到定量的迭代。据火石研究院,其主要分为2大类:第一,早中期技术,如免疫层析、胶体金、干化学等,迄今仍被众多企业采用;第二,新兴技术,包括化学发光、生物传感器、生物芯片、微流控技术等,能提高产品稳定性、准确性。其中,化学发光,目前灵敏度最高,具有高特异性、检测范围宽,但成本较高。

2.心血管类,迅速增量的“蓝海”

POCT主要囊括7大检测领域,其中,血糖、妊娠类发展较成熟,心血管类处于快速发展期。

血糖类、妊娠类是目前POCT中发展较为成熟的细分领域,分别占28.8%、2.42%。

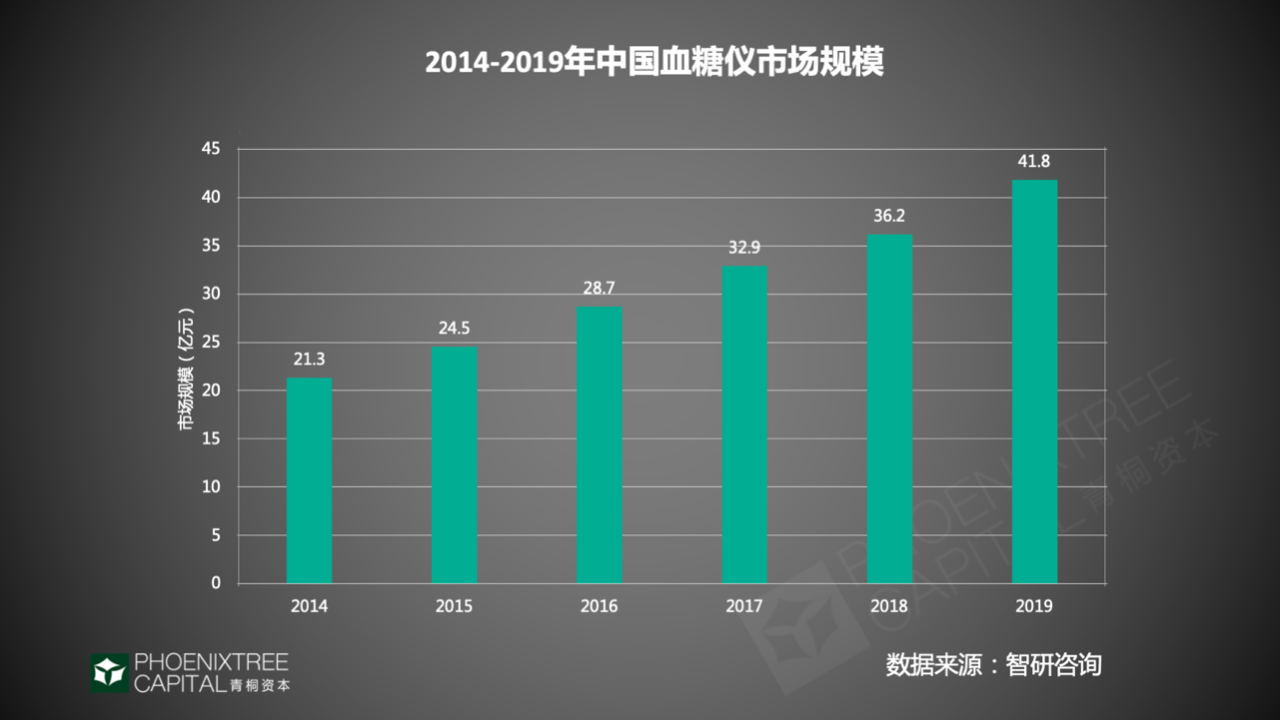

血糖仪,作为血糖类POCT主要检测仪器,6年间国内市场规模增速高达16%。从市场格局来看,医院市场多被外企垄断;创业公司重点在家用市场发力,有北京怡成、艾康生物、进德生物等。血糖类POCT需求呈上升趋势,与我国糖尿病患者人数相关,据国际糖尿病联盟,2019年中国患者人数高达1.16亿,为世界第一,每年因糖尿病死亡的人数达83.4万。

妊娠类的检测,将在检测数量、类目上有新增量。其传统检测以人绒毛膜促性腺激素、促黄体激素、促卵泡激素、孕酮检测为主,发展已较为成熟。伴随二胎政策的放开,POCT需求进一步释放;同时,《妊娠高血压疾病诊治指南(2020)》的出台,推动了妊娠高血压疾病,尤其是子痫前期的早期诊断,相关POCT有很大发展空间。目前,国内创业公司中,奥丞生物、数问生物等都有布局。

2)心血管类,快速起量

心血管类占POCT整体市场份额的10.2%,是POCT增长最快的细分领域。心血管类POCT,主要用于常见心血管疾病的快速定量或定性检测筛查,如心梗、心衰等。据智研咨询数据,2019年国内心血管POCT市场规模为37亿元,预计2020年达48亿元,5年间保持30%左右的高速增长。

心血管类的高增长,主要由2大因素驱动:1)心血管疾病死亡率上升,POCT的快速检测能够减少延误,临床需求增长。来自基蛋生物招股书,POCT的检测能在15分钟内得到多项指标,传统检验科则需1-2小时。2)国家推动建设胸痛中心,POCT设备需求大。据智研咨询数据,2019年底,国内已通过认证的胸痛中心总数为1378家,之后每年将增加约150家。

同时,心脏标志物的升级,也推动心血管类POCT起量。急性心梗目前主要使用的检测项目为心肌三项,超敏肌钙蛋白等新型标记物的加入,能够更快速诊断、排除,有助于缓解急性冠脉综合征(ACS)等引起的高死亡率。

3.国内未现全产品线“头牌”

国内POCT市场以进口品牌为主,据渤海证券数据,国外品牌占60%,罗氏、雅培、丹纳赫等跨国企业占据半壁江山;国内企业仅占40%,除5家上市公司,据体外诊断网,2019年国内共有216家POCT企业,包括微策生物、奥普生物、微康生物、进德生物等。

POCT玩家众多,大多为中小企业,目前国内市场集中度不高,行业内未有全产品线的巨头出现。来自《中国体外诊断产业发展蓝皮书》数据,非血糖POCT领域中,市场集中度CR5仅为61%,其中,国产品牌万孚、三诺共占17%。

4.新冠疫情,分子POCT崭露头角

传染病类POCT,2018年市场规模达31.4亿元,据头豹研究院预测,2023年将达到78.7亿元。这类POCT,主要针对常见传染病、重大传染病等进行基层现场筛查、快速检测,包括艾滋病、梅毒、病毒性肝炎、疟疾、流感等。源于2020年初的新冠疫情,其大规模基层检测需求,无疑加速了传染类POCT的快速发展,带动分子POCT技术更迭。

分子POCT技术门槛高,国内仅万孚生物、透景生命、奥然生物等企业布局。2020年3月,优思达生物研发的国内首款新冠分子POCT获批上市。

POCT国内全产品线头部尚未跑出,行业集中度不高,血糖、妊娠、心血管类仍有很大增长空间。在新冠疫情的催化下,创业公司如何脱颖而出?2020年POCT的产业链又有何发展特点?资本会重点考量哪些能力?

POCT行业上游与原材料产业密切相关。试剂上游主要是生物原料,核心原料依赖进口,但国内已有厂家开始切入,自主研发产品。

生物原料技术壁垒高,国内外生产工艺、质量、规模目前仍有很大差距。以磁珠/微球/NC膜为例,据CACLP数据,国内磁珠市场规模约2亿,胶乳微球约1亿,NC膜约2亿。市场基本由默克、GE、赛默飞、JSR等进口龙头垄断,万孚生物、基蛋生物等企业也已入局,但未形成大规模销售,工艺稳定性有待检验。在抗原/抗体方面,国内菲鹏生物、微康生物都有布局。

仪器上游主要为电子元件和模具,产品包括加样针、电磁阀、芯片等。主要呈现2个特征:一方面,多数产品国外垄断,以加样针为例,国内市场产品主要来自日本伊藤制作所、日本高砂、瑞士UNIMED等。另一方面,产品成品率直接影响POCT成本,国内微流控芯片POCT往往采用外包,芯片生产商的成本率,是产品成本关键。

2. 中游:渠道、研发能力是护城河

中游POCT研发生产商,产品多为仪器及配套试剂,是创业公司最集中的赛道。青桐资本根据鲸准、企名片数据,2017年迄今,POCT领域58起融资事件,都集中在中游。

创业公司的优势,青桐资本总结发现,主要集中在2个方面:1)产品价格比进口品牌低,成本压力小,仪器可直接免费投放。据比格飞序官方数据,其POCT基因检测仪仅为国外明星企业Cepheid的1/10,Cepheid仪器售价约为50万元,配套试剂约800元/次;2)售后流程快,可免费更换仪器。

POCT赛道国内外“群雄逐鹿“,创业公司如何在激烈竞争中脱颖而出?资本主要重点关注哪些领域和能力?

1)3大热门领域:心血管、传染病、炎症类

创业公司涉及领域分散,其中心血管、传染病类、炎症类等较热门。青桐资本统计Pre-IPO、并购等阶段的代表公司,他们的产品管线也论证该观点。

细分领域的技术百家争鸣,微流控芯片、化学发光、免疫层析等都在应用,各自的技术平台皆处于探索阶段,尚未形成主流技术。

资本考量创业公司的一大重点,是其销售渠道。POCT企业与IVD其他赛道销售渠道相同,主要采用经销模式。

创业公司的渠道能力,主要包括3个方面:第一,覆盖医院的层次、等级;第二,产品触达的PI(主要研究者)、头部医生;第三,经销商的利润分配情况。

从渠道分布看,进口、国内头部品牌,倾向于在东南地区布局,主攻三甲医院,因为其对价格不敏感,对准确性、灵敏度要求更高。来自广证恒生数据,万孚生物的优势区域在华南,基蛋生物则在华东地区领先。创业公司集中布局在中西部地区二甲以下、基层医疗机构,该地区更追求性价比,以区域代理的方式可控制基层渠道。微康生物从成都起步,目前已拥有300+成熟的经销代理渠道、营销网络。

3)产品研发:“拳头产品”建品牌,多管线切入

研发能力是资本关注的另一重点。青桐资本与业内人士交流发现,POCT产品生命周期一般为5年,技术更新升级快。创业公司早期多以拳头产品打入市场,获得盈利,建立品牌知名度;中后期拓展产品管线,覆盖更大基层市场。

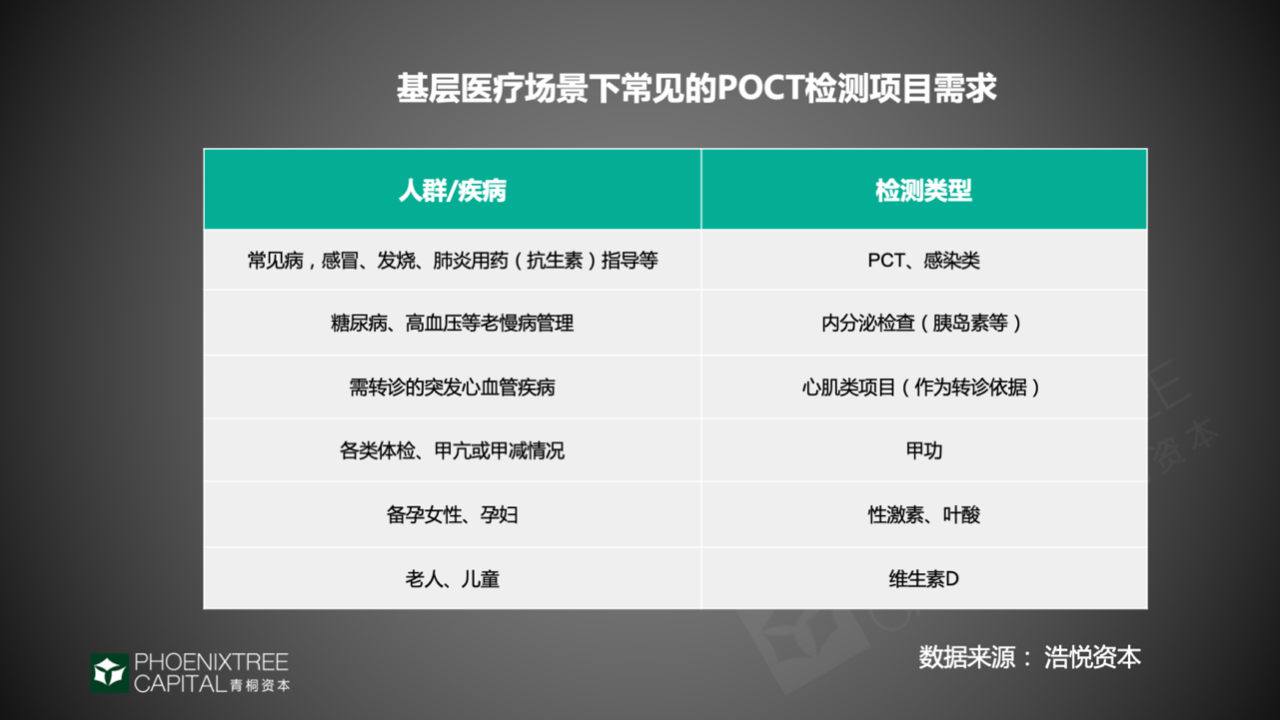

研发的能力,可分为4大维度:1)产品的丰富性。POCT目标市场大,需求零散,基层医疗机构往往只开展特定几个检测项目。据智研咨询数据,2019年中国基层医疗卫生机构超95.4万个。创业公司需提供足够全面的检测项目,才可覆盖基层市场需求。2)产品综合功能、操作便利性。据IVD资讯,目前POCT国产厂家推出的新项目数量较多,但往往一台仪器一个项目,缺乏综合功能集成,导致操作复杂。3)仪器、试剂成本。芯片制作工艺、方法学的不同,导致成本差异大,目前华迈兴微采用的微流控化学发光相对成本较高,微康生物的碟式微流控成本更低。4)研发新品的速度。

POCT下游,包括了各级医院、基层医疗机构、家庭零售等,其中,医疗机构是最大需求端,占据POCT市场的90%。

二级及以下医院、基层医疗机构是国产POCT的主战场,市场需求大。据《中国医疗器械行业发展报告》,我国基层医疗机构数量占总数的95%,样本量少、检测项目分散,对低通量、不同类型POCT需求大。

同时,有一个特殊的现象,医疗机构中,临床、检验科存在对POCT需求的“博弈”。POCT本身是医院中心实验室的补充,临床使用POCT新增收费项,会分流检验科的收入,两者存在利益上的“竞争”。

家庭零售层面,家用POCT需求快速增长,主要由于慢性疾病发病率攀升,消费者健康观念强化。据中国预防医学会数据,2020年中国慢病患者已超2.6亿,亚健康人群达70%。目前,我国家用POCT较为成熟的领域,集中在血糖检测、妊娠检测,且发展空间大。据天风证券测算,妊娠类家用市场规模可达12亿元。

在分级诊疗、医疗器械进口替代政策的推动,及新冠疫情加速下,POCT技术平台不断更迭,中游创业公司纷纷入局。青桐资本研究认为,未来POCT国内企业的突破点,主要在3大维度:第一,细分领域上,血糖、妊娠类将持续放量,心血管类有巨大增长空间;第二,渠道上,覆盖医院层次、等级多,牢牢掌握下沉基层市场的渠道网络很重要;第三,产品研发上,覆盖多个管线,保持较低成本,产品符合中国市场需求特征的有望脱颖而出。

腾讯登录

腾讯登录

还没有人评论,赶快抢个沙发