IVD四巨头罗氏、雅培、西门子、丹纳赫的“修炼宝典”!

| 导读 | 通过一系列的收购罗氏诊断形成了目前生化、免疫诊断和POCT为核心的中心试验室和POCT业务,以及分子诊断、糖尿病诊断和组织... |

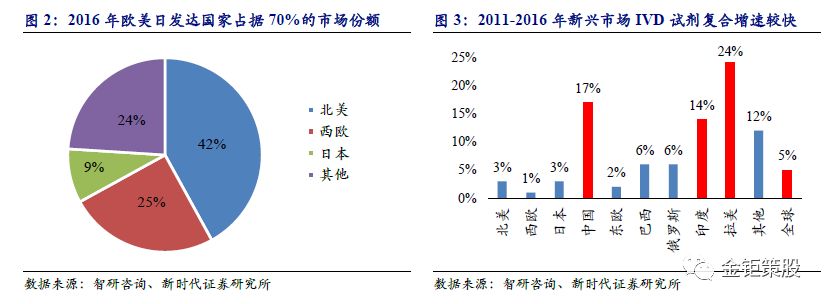

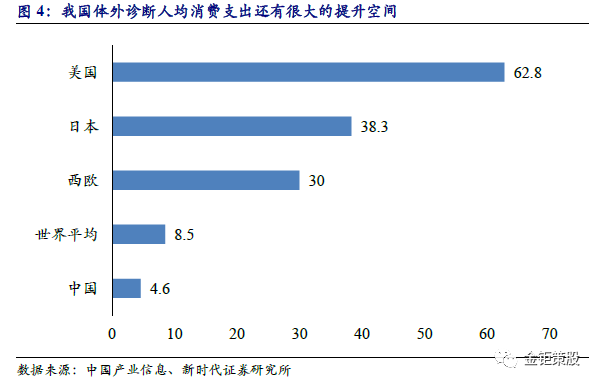

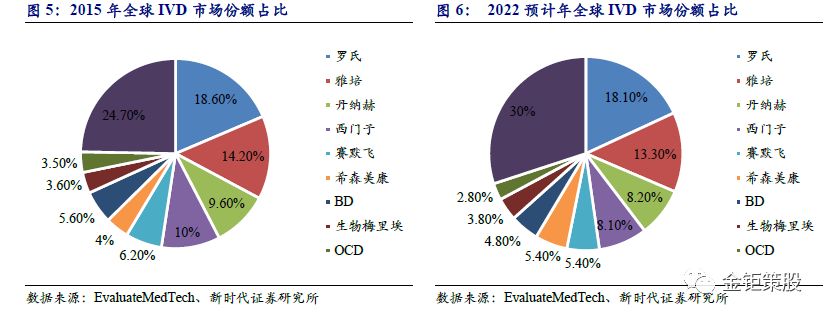

摘要:全球IVD行业集中,新兴市场需求旺盛。全球来看,IVD超过70%的市场需求来自于欧洲、北美和日本,不过发达地区需求基本被满足,增速较慢。而人口基数大、经济增速高、医疗投入和支出高的拉美、中国、印度等新兴市场增长迅速,成为行业增长的主要来源。由于主要市场均在发达国家,且经过多年的并购整合,全球IVD市场呈现出被四大巨头垄断的格局,罗氏、雅培、西门子、丹纳赫占据了全球52.4%的市场份额。随着新兴市场的兴起和当地厂商的崛起,未来全球IVD的行业集中度会有所下滑,据Evaluate Med Tech预测2022年四大巨头市占率将下降到47.7%。

四大巨头的成功都有着各自的修炼宝典,他们的成长史也是一部完整的并购史,通过不断并购做大做强。对于国内的体外诊断企业而言,目前的体量都比较小,处于发展的初期阶段,还不具备快速外延扩张的资金实力和管理能力。不过依靠国内庞大的市场需求的持续释放,我国同样有望走出国际性的大企业。

1.全球IVD行业集中,新兴市场需求旺盛

1.1、全球看行业稳健增长,新兴市场需求强劲

近年全球体外诊断年均复合增速达5%,预计2020年市场规模达到747亿美元。随着全球经济的发展、人们保健意识的提高以及全球多数国家医疗保障政策的完善,全球IVD行业持续发展。2016 年,全球IVD行业市场规模约为617亿美元,据Allied Market Research 预测,未来几年内全球IVD行业将以约5%的年均复合增长率增长,并在2020 年达到747 亿美元。

欧美市场占据主导地位,新兴市场需求增速迅猛。目前全球体外诊断需求市场主要分布在北美、欧洲、日本等发达经济体国家,欧美日共占据全球体外诊断行业70%以上的市场份额,需求相对稳定,增长缓慢;中国、印度等新兴经济体国家全球市场份额占比较低,但由于人口基数大、经济增速高,近几年医疗保障投入和人均医疗消费支出持续增长,体外诊断行业正处于快速增长期。其中拉美的增速最快,2011-2016年行业复合增速达到了24%,其次是中国,复合增速17%,再次是印度同样达到了14%。中国来看,目前人均体外诊断消费支出仅4.6美元,仅有全球平均水平的一半左右,未来还有很大的提升空间。

1.2、行业集中度高,四大巨头占据全球半壁江山

全球IVD行业高度集中,四大巨头地位稳固。海外体外诊断行业经过多年的发展,行业不断并购整合,市场集中度逐步上升。罗氏、雅培、西门子、丹纳赫在2015年共占据全球体外诊断市场超过50%的市场份额,垄断优势明显。主要是因为体外诊断主要的市场在北美和西欧,因此前四大巨头也都是北美和西欧的企业。未来随着新兴市场体外诊断需求的增长和当地厂商的崛起,未来全球IVD行业的集中度将有所下降。根据Evaluate Med Tech预测显示,到2022年四大巨头市占率将有所下降,但仍将占有47.8%的市场份额。这些国际巨头普遍历史悠久,规模庞大,并且掌握着最前沿的技术,其生产的诊断仪器及试剂在性能和检测稳定性上有明显优势,同时具有成熟而广阔的营销渠道、资金实力雄厚,龙头地位相对稳固。

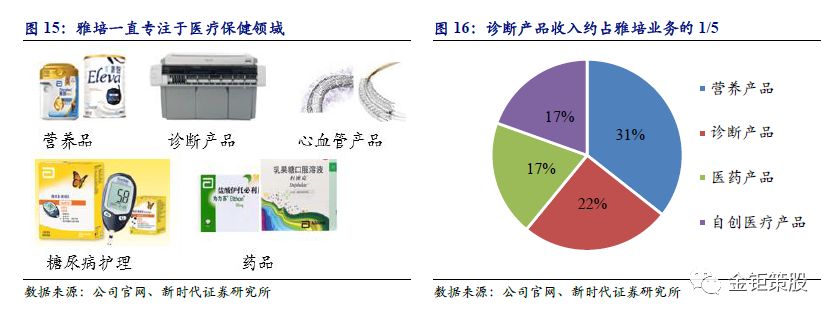

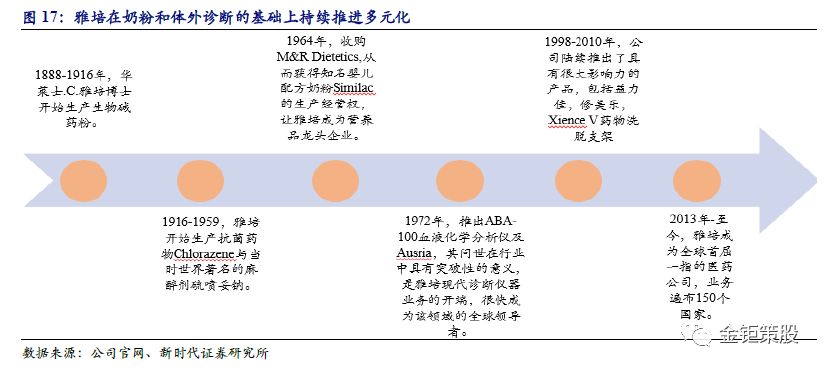

罗氏、西门子诊、疗并重,雅培趋多元化,丹纳赫则热衷并购。罗氏制药与诊断双轮驱动,是全球制药和诊断领域的领导者,也是全球最大生物技术公司,连续8年被被道琼斯可持续发展指数评为最具可持续发展的医疗公司。2017年凭借121亿瑞郎(127亿美元)的体外诊断销售额,稳居全球体外诊断行业第一位。雅培是一家全球性、多元化医疗保健公司,经营始终围绕医疗保健进行,产品包括营养产品、诊断产品、糖尿病护理、心血管产品、药品等,2017财年雅培通过收购全球最大的POCT生产商美尔利尔,其诊断销售额跃升至56.2亿美元(美尔利尔仅合并了第四季度,按全年合并的话位居第二位),全球IVD市场排名第二。丹纳赫是一家热衷并购的企业,起家于财务投资公司,后经过一系列大规模并购活动,成长为工业机械和电子仪器巨头,2011年贝克曼被Danaher丹纳赫集团整体收购,成为Danaher旗下的 Life Sciences & Diagnostics业务中占比最大的公司,2017年贝克曼所属丹纳赫体外诊断业务的销售额约为58.4亿美元,其中贝克曼的营收占大部分,在全球IVD领域排名第三。西门子是全球领先的技术公司,也是诊断成像和实验室诊断领域的领导者,其提供医疗技术和软件解决方案以及临床咨询服务,并提供一整套培训和服务,全面的产品组合为客户提供持续的护理服务,从预防和早期发现到诊断、治疗和后续护理。西门子医疗2016财年IVD业务销售额约49亿美元,全球IVD市场排名第四。

2.巨头发展路径:优势领域精耕细作,外延实现全领域覆盖

2.1、优势领域深耕细作,高研发投入稳固龙头地位

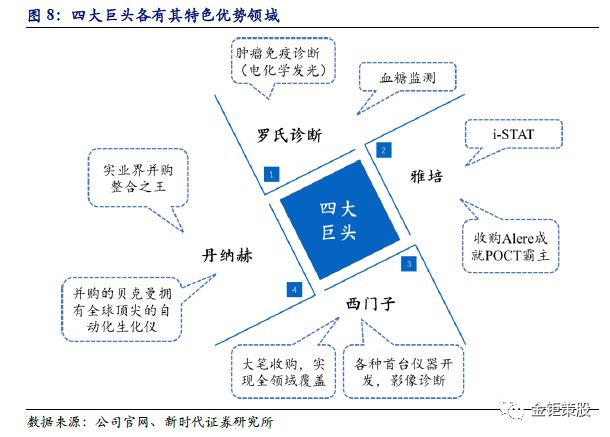

四大巨头各有特色,优势领域各有千秋。四大巨头虽然在体外诊断各细分领域均有布局,都往着大而全的方向发展。但遍观四大巨头的发展史,都会发现其在最初的传统项目上各有特色,均有自己的优势领域。罗氏以制药起家,最早关注于肿瘤而开发出了首例抗癌药物,同时收购的德国宝灵曼在电化学发光和血糖检测领域有很好的技术和产品积累。这也就带来了罗氏后续在肿瘤免疫诊断(独有的点化学发光技术)和血糖监测两大领域的独特优势。雅培则是专注医疗保健的多元化企业,其运用微流控技术开发的i-STAT手持系统优势显著,仅单一产品的销售额即已超过3亿美金,在并购了全球最大的POCT厂商美尔利尔(Alere)之后公司在POCT领域的优势已是非常显著。西门子则是以研发生产仪器起家,1896年即生产出了医疗诊断用的X光机,虽然后来连续3大并购完成了体外诊断全领域的布局,但截至目前其影像诊断仍是其优势。丹纳赫的特色在于其强大的并购整合能力,公司本身原来是一家财务投资公司,历史上收购过400多家公司,但是凭借其独特的丹纳赫精益管理系统(DBS)实现非常好的整合效果,其体外诊断业务主要来源于并购的贝克曼,贝克曼在生化诊断领域优势显著,拥有全球最顶尖的自动化生化仪。

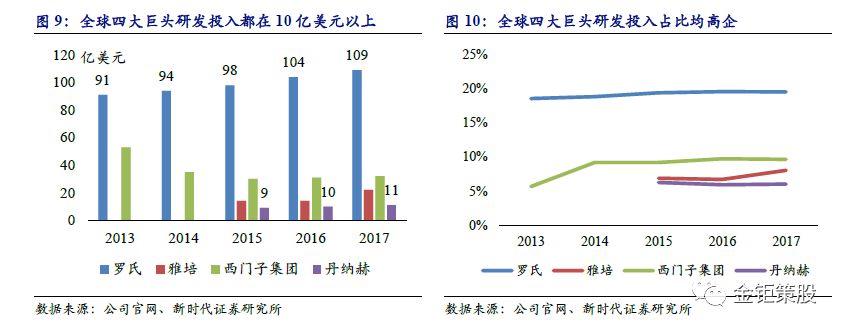

技术为王,高研发投入稳固龙头地位。体外诊断是技术密集型的行业,四大巨头的发展史中均有其独特的技术优势。如罗氏诊断独有的电化学发光技术让其在免疫诊断市场上独占鳌头。而雅培基于微流控技术开发的i-STAT也让其在POCT细分领域优势显著。以生产医疗仪器设备见长的西门子则是在影像诊断仪器领域优势显著,同时也开发出了首台实时超声扫描仪、首台计算机断层扫描仪、首台吖啶酯化学发光免疫分析仪、首台核磁共振系统、首台轨道式实验室自动化流水线、首台PET-CT系统等等。丹纳赫收购的贝克曼则是拥有全球最顶尖的自动化生化仪和内窥镜。而持续的高研发投入则是四大巨头保持核心竞争力和龙头地位的核心。罗氏2017年研发费用高达104亿瑞郎,占销售收入比重高达19.5%,并且从历史上来看,罗氏研发投入占销售收入的比例持续维持在19-20%之间。四大巨头在研发投入上都超过了10亿美元的级别,由于雅培还有体量比较大的奶粉业务、西门子集团也有比较多的非医疗业务、丹纳赫则有很大部分收入来自水质及产品标识平台等业务。虽然其他三家看起来研发投入占销售收入比例不高,但实际在其体外诊断领域的研发投入占比是比较高的。

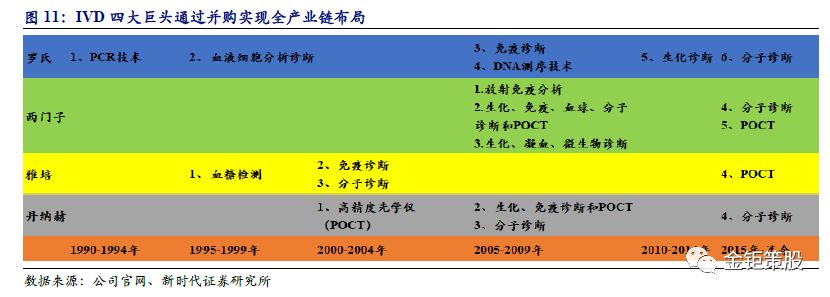

2.2、外延并购实现全领域覆盖,助力全球巨头诞生

外延并购拓展产品线,业务协同助力全球巨头诞生。每一个巨头的诞生史可以说都是一部完整的并购史。罗氏最早在体外诊断行业进行布局,收购了PCR技术的全球经营权,为以后的体外诊断的霸主地位奠定了基础。而后又相继收购了ABX SA、Boehringer Mannhein GmbH(德国宝灵曼)、AVL Medical Instruments、Glyc Art Biotechnology、Nimble Gen、Bio Veris、454 Life Sciences、Therapeutic Human Polyclonals、Ventana Medical Systems、Bio Imagene、Verum Diagnostica、MTM实验室、Iquum、Signature Diagnostics,目前还在意向收购全球最大的基因测序仪公司illumina。通过一系列的收购罗氏诊断形成了目前生化、免疫诊断和POCT为核心的中心试验室和POCT业务,以及分子诊断、糖尿病诊断和组织诊断等业务,实现了体外诊断细分领域全覆盖,产品销售全球。雅培自身较早开展血液分析,后收购Medisense进入血糖监测领域、收购Vvsis进入分子诊断领域、收购Alere成就POCT的霸主地位。西门子主要的体外诊断业务由三大收购而来,15亿欧元收购美国德普(DPC)、42亿美元收购拜耳诊断部、70亿美元收购德灵诊断形成了生化诊断、免疫诊断、分子诊断、POCT、血球诊断、凝血诊断和微生物诊断业务的全覆盖,后续又收购分子诊断公司NEO,完成了体外诊断所有细分领域的全布局。丹纳赫本身就是一家财务投资公司,体外诊断业务主要来源于收购的贝克曼库尔特。

并购更重技术和产品布局,重磅并购大部分为溢价收购。巨头们在发展的初期并购考虑更多的是新技术和新产品的布局。体外诊断行业涉及到非常多的细分领域和技术种类,既有涉及生物学的试剂开发,也有涉及物理学、计算机科学、数学等的自动化检测仪器上开发,新的技术和新的产品是发展的核心。在发展到一定的体量之后会进行一些大的并购从而实现体外诊断全领域的覆盖,快速成长为巨头。四大巨头大体量的并购更多的发生在2005年以后,主要是体外诊断新领域优势技术和优势产品的积累需要时间,而体外诊断最终的用户均是医院或者患者,全领域覆盖有利于保障客户粘性,形成一体化的服务解决方案。由于产品、技术和营销网络协同作用的存在,重磅大额并购往往都是溢价并购:2007年西门子70亿美金收购德灵诊断,溢价率达38%;2008年罗氏34亿美元收购Ventana Inc进入组织诊断领域,较Ventana Inc当初收盘价溢价45%;2011年贝克曼以40亿美金收购分子诊断公司Cepheid,溢价率达54%;2011年丹纳赫69亿美元收购贝克曼,较当初收盘价溢价约45%;2017年雅培53亿美元收购Alere,较当初收盘价溢价约20%;2017年12月罗氏与Ignyta签订现金收购协议,溢价高达74%。

3.IVD四大巨头成长史,并购一直在路上

3.1、罗氏:百年罗氏,全球IVD行业霸主

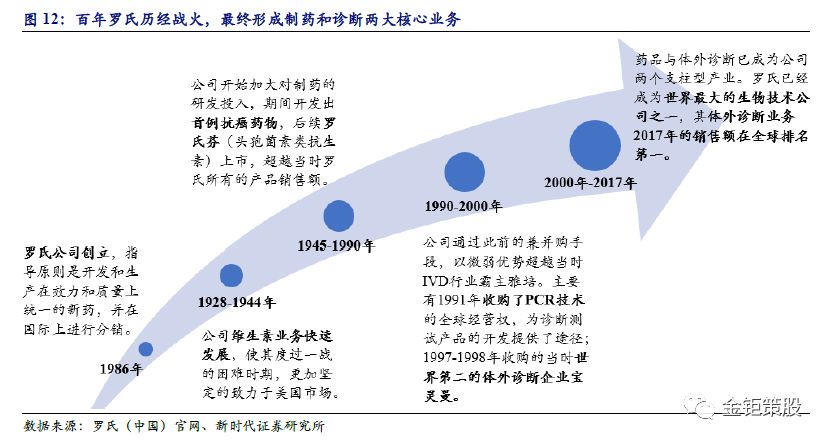

3.1.1、百年跌宕起伏,造就辉煌之路

制药起家,历经战火涅盘而生。罗氏创立于1896年,总部位于瑞士巴塞尔,发展十余年后受到一战波及,公司业务受挫进行改制,依靠维生素业务度过难关。40年代开始加大制药研发投入,相继开发出首例抗癌药物、头孢菌素类抗生素,为公司在全球制药市场的巨头地位铺平道路。70年代公司涉足诊断领域,后续经过一系列的并购活动,形成了今天“诊断+制药”两大核心业务。目前,罗氏是全球制药和诊断领域的领导者,是全球最大生物技术公司之一,连续8年被道琼斯可持续发展指数评为最具可持续发展的医疗公司。2017年罗氏诊断业务营收121亿法郎,排名世界第一。

3.1.2、并购助力登顶,确立体外诊断龙头地位

重磅并购一举登顶,龙头地位就此稳固。罗氏诊断部成立于1968年,直到1997年诊断业务都没有大的发展,与当时国际顶尖IVD企业有较大差距,在罗氏部门中收入占比也较小。但从1998年公司顺利并购当时世界排名第二的体外诊断企业德国宝灵曼后,其诊断业务的营收以微弱优势超越当时国际IVD霸主雅培,自此正式确立了其全球诊断龙头的地位,并购和整合宝灵曼带来的不仅是收入规模的增长,更有产品销售地域、产品组合(如血糖检测、电化学发光免疫等日后罗氏诊断的超重磅产品均来自德国宝灵曼)以及技术和服务经验的极大丰富,罗氏也由此成功进入了急救护理、血糖健康等领域。公司在1999年收购Genentech,实现了借壳上市,上市后开始了大规模的并购整合与研发投入,使罗氏在接下来的20年里成功巩固了世界体外诊断龙头的地位,并且不断扩大在该领域的领先优势。

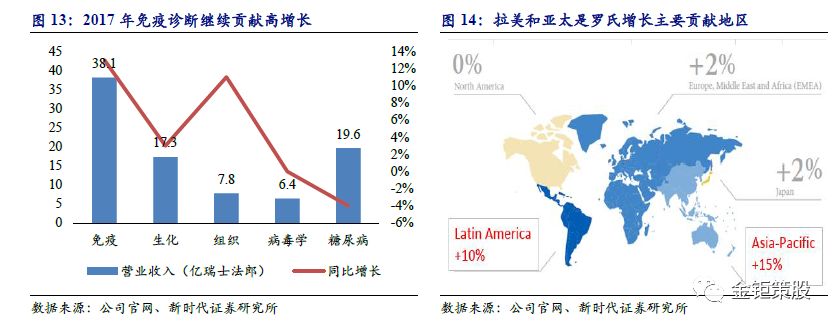

化学发光免疫诊断为业务王牌,新兴市场业务增长迅猛。2017年罗氏凭借121亿瑞郎的诊断业务销售额继续蝉联全球诊断领域第一名。从细分领域来看,收入贡献最大的还是免疫诊断和血糖监测,不过糖尿病业务有所下滑,2017年继续小幅下滑4%,最核心的王牌业务仍是体量最大,增速亦是最快的免疫诊断,2017年免疫诊断收入贡献了38.1亿瑞郎,增速达13%。从地区来看,拉美和亚太等新兴市场是主要增长区域,而新兴市场又以亚太地区增速最快,达到15%,其中中国地区增长尤为强劲,增速高达21%。

3.2、雅培:IVD行业元老,多元化的医疗保健公司

3.2.1、专注于医疗保健,产品多元化

全球性、多元化的医疗保健公司。雅培,总部坐落于美国伊利诺伊州,是一家全球性、多元化医疗保健公司,已有100多年的发展历史。截止2017年,公司在全球约有9.4万名员工,业务遍及150多个国家和地区,经营始终围绕医疗保健进行,产品包括营养产品、诊断产品、糖尿病护理、心血管产品、药品等。

(转化医学网360zhyx.com)

腾讯登录

腾讯登录

还没有人评论,赶快抢个沙发